上場株式の配当金を受け取ったけど確定申告しなくてはいけないの?

2級ファイナンシャル・プランニング技能士(FP)が、住民税を中心とした視点から攻略していきます。本ページはプロモーションが含まれています。

配当所得の課税関係

配当所得の課税関係は複雑なので、条件をしぼって、用語もなるべく簡単に表現して説明したいと思います。

【条件1】上場株式の配当

配当所得の種類には、株式の配当・投資信託の分配金・外貨建投資信託の分配金などがあります。

今回は、日本の証券取引所(東京証券取引所など)に上場している株式の配当金について検討していきます。

【条件2】所得税の税率は10%

所得税は累進課税ですので、課税所得が多くなると、その部分の税率が高くなります。

今回は、一般のサラリーマン(年収500万円程度)で所得税の課税所得330万円まで(税率10%)を想定しています。

上場株式の配当は、配当金を受け取るときに、税金(20.315%)が差し引かれます。

・国税→15.315%(所得税15%+復興特別所得税0.315%)

・地方税→5%

税金が差し引かれるので、課税関係はこれで終了となります。

※確定申告はしなくてよい。

ただし、確定申告をすることもできます。

確定申告で上場株式の配当を申告したほうが、お得な場合があります。

上場株式の配当の申告の方法は2通りあります。

・総合課税→配当控除が適用できる。

・分離課税→上場株式の譲渡損失と通算できる。

それぞれメリットがありますが、今回は総合課税(配当控除)を検討していきます。

・配当控除とは

上場株式の配当は、法人税が課税された後の利益を分配することとなります。一方で、配当金には所得税と住民税が源泉徴収されますので、この二重課税を軽減するために配当控除が設けられています。

想定のサラリーマンの場合は、上場株式の配当所得に対する配当控除の率は10%です。

(配当の種類・課税所得金額により、配当控除の率が違うので注意が必要!)

上記の条件(【条件1】上場株式の配当・【条件2】所得税の税率は10%)で申告をした場合の所得税の負担額をシミュレーションしてみます。

上場株式の配当所得100,000円の場合

・所得税額→100,000円×10%=10,000円

・配当控除→100,000円×10%=△10,000円

・源泉徴収税額→100,000円×15.315%=△15,315円

よって、所得税の負担額→10,000円ー10,000円ー15,315円=△15,315円

所得税が15,315円お得になります。確定申告で源泉徴収税額分相当が還付されることになります。

所得税の税率は、課税所得に応じて5%~45%となっています。

課税所得が多い場合は税率が高くなるので、配当所得を申告して配当控除を適用するメリットはなくなります。

確定申告の注意点(住民税関係)

上場株式の配当は申告しなくてもよいのですが、所得税がお得になるなどの理由により上場株式の配当を含めて所得税の確定申告をした場合は、住民税についても課税の対象となってきます。

同様の条件で、申告をした場合の住民税についてシミュレーションしてみます。

上場株式の配当所得100,000円の場合

・住民税額→100,000円×10%=10,000円

・配当控除→100,000円×2.8%=△2,800円

・源泉徴収された住民税額→100,000円×5%=△5,000円

よって、住民税の負担額→10,000円ー2,800円ー5,000円=2,200円

住民税は2,200円負担が増えることになります。

この住民税について、所得税と異なる課税方式を選択することができます。

所得税では配当所得を申告して、「住民税では配当所得を申告不要」とする制度です。

ただし、住民税申告不要の制度は、令和4年分の確定申告までの制度なので注意が必要です。

令和5年分以降の確定申告では、所得税と住民税で異なる課税方式を選択することができなくなります。

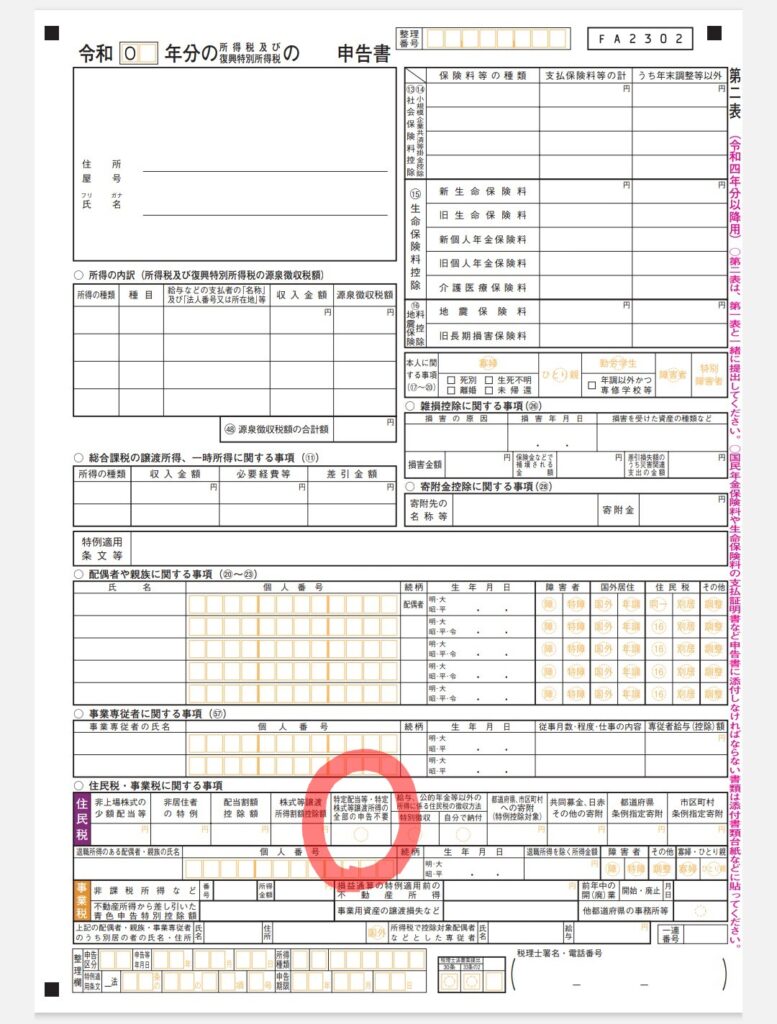

令和4年分の確定申告書二表の下段

「住民税に関する事項」→「特定配当等・特定株式等譲渡所得の全部の申告不要」をチェック!

さいごに

令和5年分以降の確定申告について、所得税と住民税で異なる課税方式を選択することができなくなりますが、上記の条件のような一般のサラリーマンの場合は、住民税で負担が増えるものの、所得税でのメリットが上回るため、上場株式の配当については総合課税(配当控除)で申告したほうが有利となります。

【注意点】そもそも申告しなくてよい所得を申告することは、住民税においてはその分の所得が多くなることとなります。国民健康保険や介護保険、児童手当などの行政サービスで所得制限がある場合には注意が必要です。

「申告するか」「申告しないか」については、十分に検討して判断してください!

確定申告をした場合は、住民税が自分が意図した状態になっているかどうか、

6月に住民税の課税内容を確認してクエストクリアです。

【住民税クエスト】は2級ファイナンシャル・プランニング技能士(FP)が攻略しています。

ファイナンシャル・プランニング技能士(FP)の勉強をして理解を深めることは、

ライフプランニング・保険・株式投資・税金・不動産・贈与・相続など、人生の様々な場面で役に立ち、自分のためになることばかりです。

特に仕事で必要なくても、ファイナンシャル・プランニング技能士(FP)の資格取得はおすすめです。

コメント