暗号資産に興味があるけど、税金のことが分からなくて…

会社にバレるのでは?

2級ファイナンシャル・プランニング技能士(FP)が、住民税を中心とした視点から攻略していきます。本ページはプロモーションが含まれています。

税金の関係で確認しておきたいこと

暗号資産(仮想通貨)で利益が出た場合、所得税・住民税が発生します。

所得税・住民税が発生するといっても、

利益が出たときに源泉徴収(天引き)されません。

自分で税金の申告をする必要があります。

暗号資産による利益=所得は、

「雑所得」にあたります。

雑所得の特徴は、給与所得などほかの所得との損益通算ができないことです。

同じ雑所得内での損益通算は可能です。

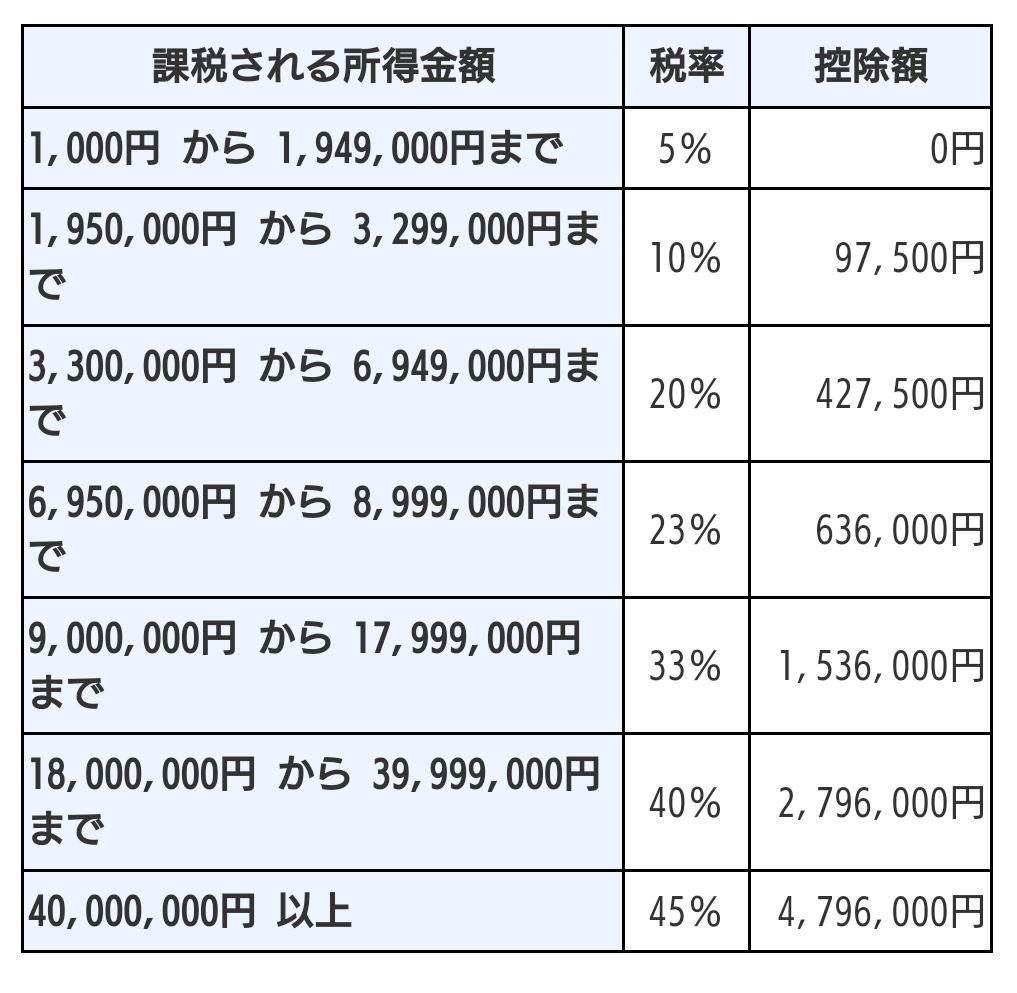

・所得税の税率は以下のとおりです。給与所得など、暗号資産以外の所得も含めて判定します。

・住民税は一律10%です。

確定申告での注意点

利益が出た場合、1月1日~12月31日の1年間の所得について、翌年2月16日から3月15日までの間に確定申告を行いなす。給与所得など、暗号資産以外の所得もすべて含めて申告します。

所得税の納期限は3月15日です。

住民税は6月以降に納付します。

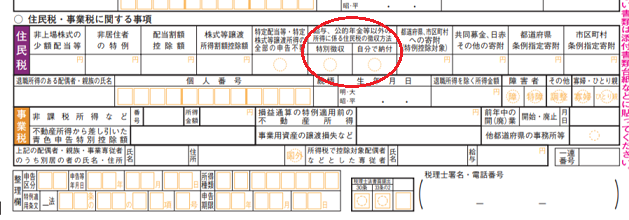

確定申告書2表の住民税に関する事項で

給与以外の所得に係る住民税の徴収方法が選択できます。

・特別徴収→暗号資産分も含めて給与から差し引き

・自分で納付→市区町村からの納税通知書により納付

「自分で納付」の場合は、勤務先にバレないと思いますが、暗号資産の取引は上場株式と同じように資産運用であって、いわゆる副業には該当しません。

※よく「給与以外の所得が20万円以下の場合は確定申告不要」などと書いてありますが、確定申告はその通りですが、20万円以下でも住民税申告は必要です。

さいごに

暗号資産(仮想通貨)の所得につて、今のところ源泉徴収の制度はありません。

申告をして納税する流れとなりますが、

暗号資産同士の交換で所得が発生したときなどは、納税資金が残らない場合もあるので注意が必要となります。

所得税・住民税をきちんと納税して、クエストクリアとなります。

【住民税クエスト】は2級ファイナンシャル・プランニング技能士(FP)が攻略しています。

ファイナンシャル・プランニング技能士(FP)の勉強をして理解を深めることは、

ライフプランニング・保険・株式投資・税金・不動産・贈与・相続など、人生の様々な場面で役に立ち、自分のためになることばかりです。

特に仕事で必要なくても、ファイナンシャル・プランニング技能士(FP)の資格取得はおすすめです。

コメント